Indice degli argomenti

I nostri pochi (anzi, pochissimi) Unicorni confermano ciò che dico da tempo, anche con hashtag dedicato su Twitter, #VCemergenzanazionale! Vediamo perché. Ynap (Yoox Net a Porter, ndr) e Octo Telematics sono i due casi più eclatanti e recenti. Entrambe le società hanno avuto la caratteristica di avere avuto imprenditori visionari e tenaci, che hanno mantenuto negli anni il focus su ciò che avevano in mente e senza troppe “sbavature” e che hanno avuto (o avrebbero potuto avere) nel capitale della prima ora i fondi di investimento nazionali. Onore quindi al veterano Elserino Piol, Michele Appendino e Fausto Boni che hanno investito nei primi round di investimento in Yoox e Matteo Montezemolo in Octo Telematics. Investitori che hanno contribuito a farle crescere, ma purtroppo per noi queste società, quando hanno avuto bisogno di capitali (e aggiungo, venture capitalist) più importanti per lo sviluppo hanno dovuto appoggiarsi su operatori stranieri o comunque far da sé.

Il caso Octo Telematics

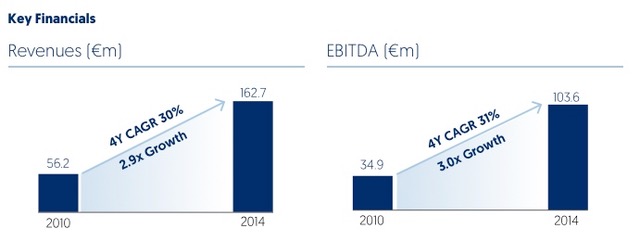

Octo Telematics ha annunciato da pochi giorni di avere tracciato una roadmap per la quotazione in Borsa, e i due azionisti di riferimento passano all’incasso, attraverso una Ipo che non porterà cassa alla società. La società infatti non ne ha bisogno per sostenere i piani di sviluppo, in quanto genera cassa e ha una leva finanziaria molto bassa (0,6 volte), un giro di affari consolidato 2017 di 239 milioni di euro e un margine operativo lordo di 117 milioni, pari a uno strabiliante 49%. Insomma, una chicca di azienda. E gli azionisti, il gruppo di investimento russo Renova (che controlla il 68,5% del capitale) e il fondo anglo-americano Pamplona Capital Management (26,5%), sulla carta potrebbero incassare almeno 350 milioni di euro, sulla base di una valutazione pre-ipo di 1 miliardo di euro, pari a 8,5 volte l’Ebitda. Una valutazione di tutto rispetto, alquanto generosa se si pensa che nel 2016 (ultimi dati ufficiali) il multiplo medio delle operazioni tracciate dal Private Equity Monitor è stato del 7,9x e nel 2015 7,7x. Vediamo qualche dato su Octo Telematics: 15 anni dopo la sua nascita nel 2002 a Roma. Octo Telematics è oggi leader indiscusso nella fornitura di servizi e sistemi telematici per il mercato dell’assicurazione e dell’auto, attraverso la “Clear Box” installata su oltre 4 milioni di veicoli in tutto il mondo con cui controlla oltre il 45% del mercato mondiale. Nasce da un’idea di Fabio Sbianchi, che dopo aver lasciato la nota società produttrice di antifurti per auto Viasat ha l’intuizione di sviluppare uno strumento in grado di monitorare le abitudini del guidatore e di consentire ai clienti e alle compagnie di assicurazione di risparmiare e prevenire i rischi, convinto che l’idea di una box installata sulle automobili potesse essere rivolta a un vasto numero di clienti rispetto al mercato di nicchia degli antifurti satellitari. Espansione internazionale dal 2008, in Europa ma anche USA e persino il Brasile. Grazie anche a modifiche normative a livello internazionale e nazionale (decreto liberalizzazioni), che hanno incentivato l’uso delle scatole nere, oggi l’azienda viaggia a una media di 8 mila nuovi clienti al giorno per un bacino totale che è salito a 5,5 milioni di utenti connessi e più di 60 partner assicurativi che utilizzano i dati delle scatole nere per la stesura e definizione delle polizze. Ma chi ha supportato finanziariamente tutta questa crescita? La storia racconta che i soldi per partire arrivarono da un business angel che nel 2001 firmò a Sbianchi un assegno da 50 milioni di vecchie lire, a cui seguirono 5 lunghi e duri anni senza fatturato; poi nel maggio 2010 il socio unico di controllo della società vendeva la maggioranza al fondo italiano Charme II e al fondo inglese Amadeus Capital e al fondo francese R Capital Partners (Rothschild), oltreché ai manager stessi; e a gennaio del 2012 Charme si comprava anche la quota restante. Qui l’impatto sulla crescita dopo l’ingresso nel capitale di Charme e degli altri co-investitori, a testimonianza di quanto hanno impattato sulla creazione di valore.

Octo Telematics ha annunciato da pochi giorni di avere tracciato una roadmap per la quotazione in Borsa, e i due azionisti di riferimento passano all’incasso, attraverso una Ipo che non porterà cassa alla società. La società infatti non ne ha bisogno per sostenere i piani di sviluppo, in quanto genera cassa e ha una leva finanziaria molto bassa (0,6 volte), un giro di affari consolidato 2017 di 239 milioni di euro e un margine operativo lordo di 117 milioni, pari a uno strabiliante 49%. Insomma, una chicca di azienda. E gli azionisti, il gruppo di investimento russo Renova (che controlla il 68,5% del capitale) e il fondo anglo-americano Pamplona Capital Management (26,5%), sulla carta potrebbero incassare almeno 350 milioni di euro, sulla base di una valutazione pre-ipo di 1 miliardo di euro, pari a 8,5 volte l’Ebitda. Una valutazione di tutto rispetto, alquanto generosa se si pensa che nel 2016 (ultimi dati ufficiali) il multiplo medio delle operazioni tracciate dal Private Equity Monitor è stato del 7,9x e nel 2015 7,7x. Vediamo qualche dato su Octo Telematics: 15 anni dopo la sua nascita nel 2002 a Roma. Octo Telematics è oggi leader indiscusso nella fornitura di servizi e sistemi telematici per il mercato dell’assicurazione e dell’auto, attraverso la “Clear Box” installata su oltre 4 milioni di veicoli in tutto il mondo con cui controlla oltre il 45% del mercato mondiale. Nasce da un’idea di Fabio Sbianchi, che dopo aver lasciato la nota società produttrice di antifurti per auto Viasat ha l’intuizione di sviluppare uno strumento in grado di monitorare le abitudini del guidatore e di consentire ai clienti e alle compagnie di assicurazione di risparmiare e prevenire i rischi, convinto che l’idea di una box installata sulle automobili potesse essere rivolta a un vasto numero di clienti rispetto al mercato di nicchia degli antifurti satellitari. Espansione internazionale dal 2008, in Europa ma anche USA e persino il Brasile. Grazie anche a modifiche normative a livello internazionale e nazionale (decreto liberalizzazioni), che hanno incentivato l’uso delle scatole nere, oggi l’azienda viaggia a una media di 8 mila nuovi clienti al giorno per un bacino totale che è salito a 5,5 milioni di utenti connessi e più di 60 partner assicurativi che utilizzano i dati delle scatole nere per la stesura e definizione delle polizze. Ma chi ha supportato finanziariamente tutta questa crescita? La storia racconta che i soldi per partire arrivarono da un business angel che nel 2001 firmò a Sbianchi un assegno da 50 milioni di vecchie lire, a cui seguirono 5 lunghi e duri anni senza fatturato; poi nel maggio 2010 il socio unico di controllo della società vendeva la maggioranza al fondo italiano Charme II e al fondo inglese Amadeus Capital e al fondo francese R Capital Partners (Rothschild), oltreché ai manager stessi; e a gennaio del 2012 Charme si comprava anche la quota restante. Qui l’impatto sulla crescita dopo l’ingresso nel capitale di Charme e degli altri co-investitori, a testimonianza di quanto hanno impattato sulla creazione di valore.  Colpo di scena nel 2014, a soli 4 anni dall’investimento: il 100% della società veniva ceduto al gruppo russo Renova dell’oligarca Viktor Vekselberg nel febbraio 2014 dal fondo italiano Charme II (bravo Matteo che ci hai creduto fino a quel momento) e dai suoi co-investitori Amadeus Capital Partners e Keensight Capital, con il management che aveva reinvestito. L’operazione di cessione da parte di Charme II (ricordiamo, l’unico fondo italiano, sebbene più di private equity che di venture capital, presente nel capitale), secondo quanto circolava negli ambienti finanziari, è stato finanziariamente vantaggiosa, con una valutazione della società di 405 milioni di euro, anche se i dettagli non sono stati ufficialmente svelati. Successivamente, nel settembre 2014, Renova Group cedeva poi al fondo anglo-americano Pamplona Capital Management una quota di minoranza. Quindi, ricapitoliamo: il fondo Charme II ha investito nel 2010 14,5 milioni di euro, tutto sommato non una cifra astronomica, a un valore di 4-5 volte l’Ebitda 2009 (ovvero intorno ai 130-160 milioni di euro, versus i 405 di cui sopra) in un deal che ha contribuito non poco a generare un rendimento totale del fondo pari a 2,4x (rispetto a una raccolta complessiva di 240 milioni di euro). Insomma, una bella operazione su cui avrebbero potuto salire a bordo tanti altri VC italiani, soprattutto nelle fasi iniziali in cui maggiore era la sfida tecnologica. E con buona pace di noi italiani e del fisco, nel mese di maggio 2015 Octo Telematics ha trasferito il proprio headquarter da Roma a Londra. A noi non rimane che fare delle ottime interviste, come quella di Emil Abirascid qui su Startupbusiness e il rammarico per non aver avuto altri fondi di investimento italiani lungimiranti quanto quello di Matteo Montezemolo che avrebbero potuto continuare a supportare questa bella storia.

Colpo di scena nel 2014, a soli 4 anni dall’investimento: il 100% della società veniva ceduto al gruppo russo Renova dell’oligarca Viktor Vekselberg nel febbraio 2014 dal fondo italiano Charme II (bravo Matteo che ci hai creduto fino a quel momento) e dai suoi co-investitori Amadeus Capital Partners e Keensight Capital, con il management che aveva reinvestito. L’operazione di cessione da parte di Charme II (ricordiamo, l’unico fondo italiano, sebbene più di private equity che di venture capital, presente nel capitale), secondo quanto circolava negli ambienti finanziari, è stato finanziariamente vantaggiosa, con una valutazione della società di 405 milioni di euro, anche se i dettagli non sono stati ufficialmente svelati. Successivamente, nel settembre 2014, Renova Group cedeva poi al fondo anglo-americano Pamplona Capital Management una quota di minoranza. Quindi, ricapitoliamo: il fondo Charme II ha investito nel 2010 14,5 milioni di euro, tutto sommato non una cifra astronomica, a un valore di 4-5 volte l’Ebitda 2009 (ovvero intorno ai 130-160 milioni di euro, versus i 405 di cui sopra) in un deal che ha contribuito non poco a generare un rendimento totale del fondo pari a 2,4x (rispetto a una raccolta complessiva di 240 milioni di euro). Insomma, una bella operazione su cui avrebbero potuto salire a bordo tanti altri VC italiani, soprattutto nelle fasi iniziali in cui maggiore era la sfida tecnologica. E con buona pace di noi italiani e del fisco, nel mese di maggio 2015 Octo Telematics ha trasferito il proprio headquarter da Roma a Londra. A noi non rimane che fare delle ottime interviste, come quella di Emil Abirascid qui su Startupbusiness e il rammarico per non aver avuto altri fondi di investimento italiani lungimiranti quanto quello di Matteo Montezemolo che avrebbero potuto continuare a supportare questa bella storia.

Il caso Ynap, ovvero Yoox

Secondo caso di successo, a oggi il più clamoroso tra le internet company nostrane. Il gruppo del lusso Richmont ha fatto pochi giorni fa un’offerta di acquisto di tutte le quote di Ynap che valorizza la società circa 5,3miliardi di euro. Non c’è che dire, risultanti strabilianti per Federico Marchetti che ha quotato la sua Yoox nel lontano 2009, dopo averla fondata solo 10 anni prima, nel 1999. Ebbene, ripercorrendo l’impetuosa crescita di Yoox, è cosa nota l’investimento di uno dei più longevi VC italiani, Elserino Piol che nel 2000 ha investito 1,5 milioni di euro per il 33% della società, come ben ricostruito in questo articolo pubblicato da Agi . Onore al grande Piol che ha gli ha dato fiducia: all’epoca Marchetti non aveva altro che la sua idea, l’entusiasmo e una visione chiara su quello che avrebbe voluto e dovuto fare. Insomma, tutto ciò che in fondo si richiede a tutti gli startupper che chiedono capitali ai venture capitalist. In meno di un anno dalla fondazione l’e-commerce di Yoox diventa un punto di riferimento per i negozi che vogliono vendere capi invenduti e per i clienti che desiderano risparmiare su un abbigliamento di qualità. E il resto più o meno è storia recente, evito di entrare nei dettagli, on line ci sono innumerevoli ricostruzioni e interviste a Marchetti. Bravo Federico, dall’alto della tua imminente exit personale di quasi 200 milioni di euro, siamo sicuri che continuerai a ispirare generazioni di aspiranti startupper. Mi soffermo però su un punto: da quanto si apprende dai documenti ufficiali, in totale Yoox ha raccolto 25 milioni di euro, tutto sommato una cifra davvero contenuta, investimenti grazie anche ai quali è diventata il vero Unicorno italiano. Oltre al ticket di Piol, erano nel capitale al momento della quotazione nel 2009 i fondi Balderton Capital (inglese, anche se a trazione di manager italiani) e Nestor 2000 (belga, ma promosso e gestito dagli italiani Michele Appendino e Fausto Boni) e l’industriale visionario Renzo Rosso, ancora una volta, dove erano tutti gli altri nostri fondi VC? (ndr. tra gli investitori italiani che hanno creduto in Yoox c’è stato anche il business angel, co-fondatore ed ex-presidente di IAG -Italian Angels for Growth, Francesco Marini Clarelli che fece la sua exit con l’Ipo di Yoox) Intendiamoci, nulla da criticare a queste meravigliose storie di creazione e distribuzione di valore, ad averne di imprenditori cosi! Ma entrambe queste storie hanno dei punti in comune che mi portano a concludere quanto segue: erano operazioni note per gli addetti ai lavori, non sono esplose dal nulla in una notte, si sapeva che stavano costruendo qualcosa di grande e quindi c’era tutto il tempo e i capitali per costruire dei round di investimento con una presenza maggiore di Venture Capitalist italiani, nella classica forma della syndacation del deal, in modo da “compensare” la ridotta capacità di fuoco rispetto a operatori internazionali; erano aziende con alla base un tema tecnologico e di innovazione importante, quasi disruptive (come oggi va così tanto di moda dire), aspetti che tipicamente vengono valutati da fondi di VC e non da fondi di Private Equity, e sulle quali quindi i nostri VC avevano l’obbligo “morale” di investire. Concludo: accettiamo, nostro malgrado, che l’ecosistema italiano del Venture Capital a oggi produca pochi casi di successo, digeriamo la mancanza di un tessuto di aziende industriali globali in grado acquistare le nostre startup, ma perderci per strada l’opportunità di far crescere i migliori con capitali italiani mi sembra davvero un errore strategico. Brindiamo ora agli Unicorni e ai loro imprenditori, ad maiora, nella speranza che queste storie diventino anche una sorta di campanello d’allarme e che portino gli investitori a muoversi con ancora maggiore convinzione e sinergia verso le nuove Yoox e Octo Telematics che stanno fiorendo. Contributor: Stefano Peroncini, Venture Capitalist, Comitato di Investimento FARE Venture Stefano Peroncini ha già pubblicato su Startupbusiness Emergenza venture capital in Italia, ecco le sfide per crescere Venture capital, l’Italia vicina al miliardo € in fondi disponibili

Secondo caso di successo, a oggi il più clamoroso tra le internet company nostrane. Il gruppo del lusso Richmont ha fatto pochi giorni fa un’offerta di acquisto di tutte le quote di Ynap che valorizza la società circa 5,3miliardi di euro. Non c’è che dire, risultanti strabilianti per Federico Marchetti che ha quotato la sua Yoox nel lontano 2009, dopo averla fondata solo 10 anni prima, nel 1999. Ebbene, ripercorrendo l’impetuosa crescita di Yoox, è cosa nota l’investimento di uno dei più longevi VC italiani, Elserino Piol che nel 2000 ha investito 1,5 milioni di euro per il 33% della società, come ben ricostruito in questo articolo pubblicato da Agi . Onore al grande Piol che ha gli ha dato fiducia: all’epoca Marchetti non aveva altro che la sua idea, l’entusiasmo e una visione chiara su quello che avrebbe voluto e dovuto fare. Insomma, tutto ciò che in fondo si richiede a tutti gli startupper che chiedono capitali ai venture capitalist. In meno di un anno dalla fondazione l’e-commerce di Yoox diventa un punto di riferimento per i negozi che vogliono vendere capi invenduti e per i clienti che desiderano risparmiare su un abbigliamento di qualità. E il resto più o meno è storia recente, evito di entrare nei dettagli, on line ci sono innumerevoli ricostruzioni e interviste a Marchetti. Bravo Federico, dall’alto della tua imminente exit personale di quasi 200 milioni di euro, siamo sicuri che continuerai a ispirare generazioni di aspiranti startupper. Mi soffermo però su un punto: da quanto si apprende dai documenti ufficiali, in totale Yoox ha raccolto 25 milioni di euro, tutto sommato una cifra davvero contenuta, investimenti grazie anche ai quali è diventata il vero Unicorno italiano. Oltre al ticket di Piol, erano nel capitale al momento della quotazione nel 2009 i fondi Balderton Capital (inglese, anche se a trazione di manager italiani) e Nestor 2000 (belga, ma promosso e gestito dagli italiani Michele Appendino e Fausto Boni) e l’industriale visionario Renzo Rosso, ancora una volta, dove erano tutti gli altri nostri fondi VC? (ndr. tra gli investitori italiani che hanno creduto in Yoox c’è stato anche il business angel, co-fondatore ed ex-presidente di IAG -Italian Angels for Growth, Francesco Marini Clarelli che fece la sua exit con l’Ipo di Yoox) Intendiamoci, nulla da criticare a queste meravigliose storie di creazione e distribuzione di valore, ad averne di imprenditori cosi! Ma entrambe queste storie hanno dei punti in comune che mi portano a concludere quanto segue: erano operazioni note per gli addetti ai lavori, non sono esplose dal nulla in una notte, si sapeva che stavano costruendo qualcosa di grande e quindi c’era tutto il tempo e i capitali per costruire dei round di investimento con una presenza maggiore di Venture Capitalist italiani, nella classica forma della syndacation del deal, in modo da “compensare” la ridotta capacità di fuoco rispetto a operatori internazionali; erano aziende con alla base un tema tecnologico e di innovazione importante, quasi disruptive (come oggi va così tanto di moda dire), aspetti che tipicamente vengono valutati da fondi di VC e non da fondi di Private Equity, e sulle quali quindi i nostri VC avevano l’obbligo “morale” di investire. Concludo: accettiamo, nostro malgrado, che l’ecosistema italiano del Venture Capital a oggi produca pochi casi di successo, digeriamo la mancanza di un tessuto di aziende industriali globali in grado acquistare le nostre startup, ma perderci per strada l’opportunità di far crescere i migliori con capitali italiani mi sembra davvero un errore strategico. Brindiamo ora agli Unicorni e ai loro imprenditori, ad maiora, nella speranza che queste storie diventino anche una sorta di campanello d’allarme e che portino gli investitori a muoversi con ancora maggiore convinzione e sinergia verso le nuove Yoox e Octo Telematics che stanno fiorendo. Contributor: Stefano Peroncini, Venture Capitalist, Comitato di Investimento FARE Venture Stefano Peroncini ha già pubblicato su Startupbusiness Emergenza venture capital in Italia, ecco le sfide per crescere Venture capital, l’Italia vicina al miliardo € in fondi disponibili

© RIPRODUZIONE RISERVATA