Indice degli argomenti

Il tema dei finanziamenti startup (detto anche fundraising) è tra quelli più importanti sia nelle prime fasi di vita che nella fase di crescita, cioè quando si affronta la transizione da startup che sperimenta ad azienda che ha trovato il suo product market -fit, e da qui allo scale-up, fino a diventare una multinazionale di successo. Le startup per loro natura ‘bruciano cassa’ e anche quando cominciano a fatturare e hanno buone entrate possono aver bisogno di iniezioni di capitale per consolidarsi e ‘scalare’. Ovviamente ci sono molte differenze tra startup e startup in base al settore in cui opera e quello che fa: per esempio una startup biotech avrà bisogno di molti capitali sin dalle prime fasi e per lungo tempo prima di arrivare sul mercato e cominciare a guadagnare; mentre le startup che sviluppano software hanno meno esigenze di capitali che serviranno soprattutto per esigenze di personale, comunicazione e marketing. Ma prima di tutto ricapitoliamo cosa intendiamo per startup – come costituirla puoi leggerlo in questo articolo – poiché la sua definizione ci permette di capire per quale motivo gli investimenti in startup sono detti ‘in capitale di rischio’. La natura della startup Partiamo dalla definizione di startup di Steve Blank che è la migliore nel dirci quali sono gli elementi distintivi di questo tipo di impresa.

La startup è un’organizzazione temporanea, che ha lo scopo di cercare un business model scalabile e ripetibile.

Caratteristiche della startup sono dunque:

- la temporaneità, lo startup è una fase transitoria, l’ambizione è diventare una grande impresa;

- la sperimentazione, la startup è alla ricerca di un modello di business, in partenza non sa esattamente se quello che sta facendo avrà successo, deve fare molti tentativi per scoprirlo e trovare la formula giusta per essere profittevole facendo innovazione;

- il modello di business oggetto della sua “search” deve essere scalabile (quindi operare in un mercato molto ampio, con possibilità di crescita) e ripetibile nei suoi processi (di vendita, distribuzione ecc).

La startup quindi comincia a spendere molti soldi senza guadagnarne, per un periodo variabile opera in perdita. Perciò è un’impresa obbligata a trovare fonti di finanziamento anche alternative che le permettano di andare avanti nella ricerca del modello di business e di crescere velocemente una volta che lo ha trovato. La crescita è un altro elemento fondamentale che contraddistingue la startup, per Paul Graham (fondatore di YCombinator, uno dei migliori incubatori al mondo) è l’unica, vera caratteristica che contraddistingue questo tipo di impresa innovativa da tutte le altre. La crescita, lo scaleup, ha bisogno di capitali. Da quanto detto è facile capire che investire in startup comporta moltissimi rischi finanziari, in quanto si ritiene che solo 1 startup su 4 abbia successo.

Chi da’ finanziamenti alle startup: dove e come trovare i soldi

La prima grande distinzione da fare è quella tra finanziamenti in equity e finanziamenti a debito: il primo caso riguarda il famigerato venture capital, ma anche l’angel investing e l’equity crowdfunding, che permette di ottenere capitali cedendo quote della società; il secondo consiste fondamentalmente in prestiti, si tratta quindi di danari che vanno restituiti.  Tra le modalità con cui finanziare una startup il venture capital fa la parte del leone, in quanto forma tipica di fundraising per le imprese innovative e ad alto potenziale di crescita. Ma ciò non esclude che la startup possa accedere ad altre forme di finanziamento, per esempio i bandi pubblici, che a volte offrono anche importanti somme a fondo perduto. Volendo schematizzare, le principali fonti di finanziamento per la startup sono:

Tra le modalità con cui finanziare una startup il venture capital fa la parte del leone, in quanto forma tipica di fundraising per le imprese innovative e ad alto potenziale di crescita. Ma ciò non esclude che la startup possa accedere ad altre forme di finanziamento, per esempio i bandi pubblici, che a volte offrono anche importanti somme a fondo perduto. Volendo schematizzare, le principali fonti di finanziamento per la startup sono:

1 – Self-funding (fondi personali)

Non c’è molto da spiegare: si tratta di spaccare il salvadanaio.

2 – Bootstrapping

Il termine USA si riferisce alla capacità della startup di autofinanziarsi senza ricorrere a fonti di finanziamento esterne, farcela con le proprie forze, il che comprende il self-funding di cui sopra ma soprattutto la capacità di trovare da subito clienti paganti.

3 – 3F (friend, family & fool)

E’ abbastanza chiaro chi siano e perché investano in una startup le prime due categorie, i fool sono persone che ‘si innamorano del progetto’ e danno credito alla startup per ragioni del tutto personali e che esulano da criteri oggetti. Jeff Bezos è riuscito a creare Amazon grazie al prestito iniziale fattogli da suo padre.

4 – Premi, grant e sovvenzioni pubbliche

Sono una categoria che può presentare diversi vantaggi a seconda delle fasi in cui si trova la startup, spesso sono capitali a fondo perduto in tutto o in parte. Nel caso dei premi permettono di ottenere anche una certa visibilità e validazione dell’idea, nel caso di grant e sovvenzioni pubbliche possono presentare una certa complessità non adatta alla società nelle sue prime fasi (si pensi ai bandi europei). In tutti i casi, non bisogna prendere sottogamba il rapporto costo-benefici. Per quanto riguarda i bandi utili servizi per la ricerca di opportunità sono: InnovUp, il sito dell’associazione ItaliaStartup, Sportello Agevolazioni e Trovabando.

5 – Incubatori e acceleratori d’impresa

Il loro apporto spesso non è cash, solitamente, ma ha un suo valore economico in quanto consiste in servizi (spazi, connessione, assistenza ammistrativa ecc), mentoring, formazione, network a fronte di una cessione di quote della società. A volte l’affiancamento dell’incubatore prevede anche una piccola parte di finanziamento in capitale. Qui un approfondimento sugli incubatori italiani.

6 – Business angel

Individui benestanti che investono soldi propri, per senso di filantropia, di give back o passione per l’impresa innovativa e decidono di supportare la startup acquisendone delle quote. Il business angel inoltre mette a disposizione della società mentoring, network, competenze manageriali. I business angel spesso investono in ‘syndacation‘ , cioè in cordata, diverse associazioni sono volte a questo scopo (Iban, Iag, Club degli investitori di Torino, Angels4Women).

7 – Crowdfunding

Il crowdfunding può essere donation, reward e equity crowdfunding. Si tratta sempre di una forma di finanziamento abilitata da piattaforme tecnologiche che consentono il coinvolgimento delle ‘folle’ nella ricerca dei capitali. Solitamente le startup utilizzano le forme reward (soprattutto quelle che producono beni materiali, cioè prodotti consumer) ed equity. Qui la lista di tutti i portali italiani.

8 – Venture capital

I fondi di venture capital sono generalmente utili nelle fasi di crescita della società. Un fondo di VC gestisce soldi altrui, per cui deve anche rispondere ai suoi stessi investitori di come ha impiegato i danari. Ciò lo rende più esigente e oculato nella scelta degli investimenti, ha bisogno di riferimenti oggettivi (metriche) per convincersi di offrire supporto alla società che gli farà recuperare possibilmente con ingenti plusvalenze, i capitali investiti. L’intervento del venture capital è tipico in investimenti Serie A e prosegue con round Serie B, C, ma esistono anche fondi specializzati in seed e pre-see venture capital e fondi anche molto importanti che stanno aumentando il proprio interesse per i seed round, come riporta Techcrunch.

Round Serie A (o early-stage)

E’ la raccolta di capitali nella fase di lancio della startup. La società deve aver trovato il product market – fit (validato da traction, ovvero indicatori positivi come la base utenti o clienti paganti, cifre di fatturato coerenti, o qualche metrica chiave come acquisition e retention dei clienti); l’azienda a questo punto ha bisogno di strutturarsi meglio e di realizzare un cambio di passo che richiede un cambiamento sostanziale, come ben illustrato da Suranga Chandratillake, General Partner di Balderton Capital ed ex-startupper, in questo articolo.

Round Serie B (growth-stage)

Giunge dopo un round A, si basa sui buoni risultati di questo e sulla convinzione (da parte degli investitori) che la società ha il potenziale per scalare e diventare leader di mercato. E’spesso considerato il round più impegnativo nella vita di una startup perché questo è il passaggio che apre la fase di scaleup e che consente di dimostrare non solo quello che si intende fare, ma anche quello che fino a quel momento è stato fatto. Ne parlano ampiamente in questo articolo Fabio Mondini e Jonathan Userovici, rispettivamente Venture Partner di Idinvest Partners e Founder di Cross Border Growth Capital, e Investment Manager di Idinvest Partners.

9 – Corporate venture capital (CVC)

E’ un venture capital che gestisce fondi proveniente da una grande azienda che ha raggiunto la sua fase di maturità e utilizza questo strumento per portare innovazione nella propria società e trovare nuovi modelli di business. Qui un approfondimento sul Corporate venture capital in Italia e Europa.

10 – Finanziamenti startup a debito: le banche

Le banche sono note come istituzioni finanziare poco propense al rischio e quindi poco adatte a finanziare una startup. Eppure in Italia i prestiti bancari per le startup sono piuttosto frequenti da quando nel 2013 sono stati garantiti (fino all’80%) dallo Stato attraverso il Fondo di Garanzia del Mise. Secondo il più recente rapporto del MISE (dati aggiornati al 30 settembre 2018), sono 2.317 le startup innovative che hanno ricevuto un prestito coperto dalla garanzia pubblica del Fondo di Garanzia per le PMI, per un ammontare complessivo di circa 819 milioni di euro; 739 startup hanno ricevuto più di un prestito; solo 172 le operazioni per cui è stata effettivamente attivata la garanzia del Fondo – cioè per cui le startup non hanno restituito il prestito.

Finanziamenti startup: Fondi europei e “Smart&start 2021”

Prima di tutto ricordiamo che la startup costituita è un’impresa che può accedere a tutti bandi destinati ad aziende e pmi, non è necessario che si tratti di una misura ‘per startup’. Vi sono molti programmi operativi sui fondi europei e nazionali che possono essere utilizzati, che sono destinati allo sviluppo imprenditoriale, al sostegno di particolari settori industriali, all’imprenditorialità femminile o ai giovani, ai brevetti, alla digital transformation, al turismo, ecc. Il concetto è che i fondi europei e nazionali sono davvero tantissimi e bisogna imparare a orientarsi – magari anche chiedendo una consulenza – per non limitarsi alle misure dedicate specificamente alle startup, ma andando a verificare quali altri bandi possono dare sostegno alla nostra attività d’impresa, magari con riferimento specifico all’acquisto di macchinari, attività di marketing, internazionalizzazione, acquisto di beni o servizi. Molte informazioni su questi fondi europei possono essere trovate sul sito di Invitalia, l’agenzia per lo sviluppo del MISE, che affianca le Pubbliche Amministrazioni per il miglioramento della performance di spesa, la semplificazione dei processi amministrativi e la digitalizzazione delle procedure di attuazione dei programmi operativi europei e nazionali. Una ramo specifico di Invitalia è naturalmente dedicato alla ‘creazione d’impresa’, in cui ci sono diversi bandi come il nuovo ‘Smart Money’ che sono misure a sportello, ovvero sono aperti e si può fare richiesta finchè non sono esaurite le risorse economiche messe a disposizione. Vi sono poi i bandi ‘Resto al Sud’ che si rivolge specificamente ai novelli imprenditori di determinate regioni: questa misura copre addirittura il 100% delle spese ammissibili, di cui il 50% a fondo perduto, il 50% come finanziamento a tasso agevolato. Resto al Sud sostiene la nascita e lo sviluppo di nuove attività imprenditoriali e libero professionali in Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna, Sicilia e nelle aree del cratere sismico del Centro Italia (Lazio, Marche, Umbria). L’incentivo è destinato a chi ha un’età compresa tra i 18 e i 55 anni. E’ un’agevolazione a sportello.

Smart&start

Smart&Start Italia è l’incentivo che sostiene la nascita e la crescita delle startup innovative ad alto contenuto tecnologico in tutte le regioni italiane. Sono finanziabili progetti con spese tra 100.000 euro e 1,5 milioni di euro; Il finanziamento è a tasso zero fino all’80% e può salire al 90% se la startup è costituita interamente da donne e/o da giovani sotto i 36 anni, oppure se tra i soci è presente un esperto col titolo di dottore di ricerca italiano (o equivalente) che lavora all’estero e vuole rientrare in Italia. Le startup con sede in Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia possono godere di un contributo a fondo perduto pari al 30% del mutuo e restituire così solo il 70% del finanziamento ricevuto. L’incentivo è a sportello: non ci sono graduatorie né scadenze. Le domande sono esaminate entro 60 giorni, in base all’ordine di arrivo.

Quando attivarsi per i finanziamenti della startup (fundraising)

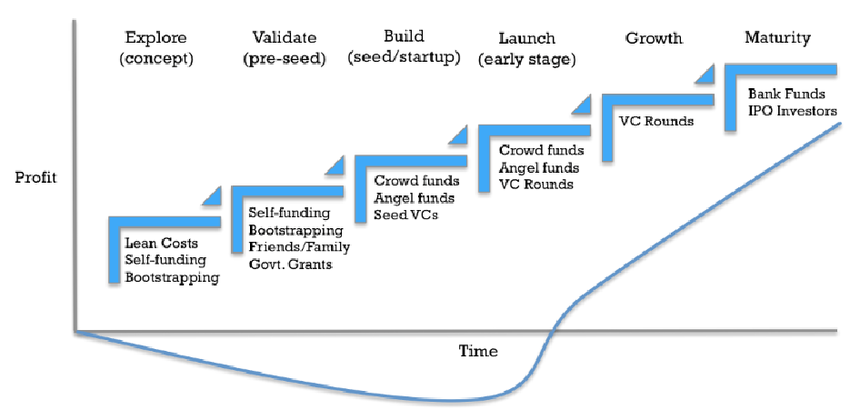

Per il fundraising esiste anche una giusta tempistica, non ci si deve affidare al caso, per quanto se dovessero piovere soldi anche la startup è autorizzata a raccoglierli. Il fundraising è legato infatti al ciclo di vita della startup, poiché i bisogni finanziari cambiano e, di conseguenza, i canali di finanziamento ai quali è possibile attingere. E’ utile avere prima di tutto presente lo startup lifecycle, quali siano le sue fasi e, in relazione ad ognuna di esse, quali siano le fonti di finanziamento più indicate. Il ciclo di vita della startup maggiormente accreditato è quello proposto da Startup Compass e ispirato al lavoro di Steve Blank ‘Four step to Epiphany’.  Le fasi che interessano la startup propriamente detta sono le prime 5 e corrispondono a determinati stati di avanzamento della società: la prima fase è quella dell’idea, cui fa immediatamente seguito dalla fase discovery, validation, efficiency, scale. In ognuna di queste fasi ci saranno differenti esigenze economiche e differenti fonti di finanziamento alle quali attingere, che è bene tenere presenti per rendere davvero efficace la propria strategia di fundraising.

Le fasi che interessano la startup propriamente detta sono le prime 5 e corrispondono a determinati stati di avanzamento della società: la prima fase è quella dell’idea, cui fa immediatamente seguito dalla fase discovery, validation, efficiency, scale. In ognuna di queste fasi ci saranno differenti esigenze economiche e differenti fonti di finanziamento alle quali attingere, che è bene tenere presenti per rendere davvero efficace la propria strategia di fundraising.

Non cercare di raccogliere denaro quando non sei ancora in grado di farlo. Se si tenta di raccogliere fondi prima di essere in grado di convincere gli investitori, non solo sprecherai il tuo tempo, ma brucerai la tua reputazione con quegli investitori. – Paul Graham

Vediamo dunque, grazie a questo schema di Researchgate (la cui nomenclatura delle fasi è in parte differente dalla precedente infografica, ma facilmente sovrapponibile), quali sono i canali di finanziamento più indicati in ogni fase della startup.  Da notare come i VC facciano capolino solo quando si è in almeno in fase ‘build’, ovvero: tipicamente (ma esistono eccezioni) nemmeno un seed venture capital investirebbe in una startup che non ha ancora validato il suo ‘prodotto. Cioè la startup deve aver avuto conferma che le persone apprezzano il suo prodotto/servizio e sono disposte a pagare un prezzo per averlo. Un canale di finanziamento che la grafica non contempla in fase di validation, e a nostro parere andrebbe inserito, è il reward crowdfunding, utilizzato oramai da tante startup che realizzano prodotti consumer per validare la propria value proposition.

Da notare come i VC facciano capolino solo quando si è in almeno in fase ‘build’, ovvero: tipicamente (ma esistono eccezioni) nemmeno un seed venture capital investirebbe in una startup che non ha ancora validato il suo ‘prodotto. Cioè la startup deve aver avuto conferma che le persone apprezzano il suo prodotto/servizio e sono disposte a pagare un prezzo per averlo. Un canale di finanziamento che la grafica non contempla in fase di validation, e a nostro parere andrebbe inserito, è il reward crowdfunding, utilizzato oramai da tante startup che realizzano prodotti consumer per validare la propria value proposition.

Finanziamenti startup, ecco come ottenerli

Cercare di finanziare la startup con fonti esterne è un’attività il cui impegno è spesso sottovalutato. Che si tratti di stare dietro a premi e grant o che si tratti di trovare business angel e venture capital, si tratta di una strada ‘time consuming’ che rischia di far perdere focus su quello che è lo scopo principale della società (sviluppare il prodotto, cercare il modello di business, vendere, ecc). Questo è uno dei motivi che fanno dire a moltissimi guru delle startup e investitori che prima di tutto è necessario capire se davvero abbiamo bisogno di finanziatori esterni e di quanto capitale. Questo non significa che bisogna andare dagli investitori solo quando si è disperati, anzi: in tali condizioni difficilmente si trova chi mette soldi in un’attività che sta crollando. L’attività di fundraising va programmata, già dalle prime fasi perché è necessario che i founder abbiano sempre il controllo e la forza necessaria per scegliere l’investitore; che siano lungimiranti per cedere le quote in maniera intelligente. Ecco i consigli di alcuni dei più grandi VC al mondo. 1 – Si dovrebbe raccogliere capitale solo quando si è “pronti”, ma determinare quando si è “pronti” è la parte difficile. Non sei mai realmente pronto: c’è sempre un’altra pietra miliare che aumenterà la tua valutazione, non c’è mai abbastanza tempo per prepararti. Ad un certo punto devi solo spingere te stesso là fuori e iniziare. Nel migliore dei casi, comincia a raccogliere capitali quando questi tre criteri sono soddisfatti:: a) Hai una liquidità sufficiente per garantire flessibilità nel processo di raccolta fondi in modo da non essere mai con le spalle al muro così puoi negoziare la leva finanziaria. b) Hai raggiunto le pietre miliari necessarie per ottenere la valutazione che pensi di meritare. c) Sei preparato a fornire un pitch mozzafiato e rispondere in modo efficiente alla due diligence. (Andresssen Horovitz) 2. Per il pitch, segui la regola del 10/20/30 Una presentazione dovrebbe avere 10 diapositive della durata massima di 20 minuti con un font da 30 punti (pt). Presentazioni con 45 diapositive sul solo prodotto, per un incontro che durerà al massimo mezz’ora non hanno senso. Il VC vuole vedere: il team, i dati finanziari, come userai i soldi che ti da, la tua proiezione di crescita per il futuro, la sua exit e aver il tempo per poter fare domande. (Guy Kawasaki) 3. Valutazione realistica fin dall’inizio Le startup spesso sopravvalutano e sottovalutano se stesse. Anche se dovresti sempre sforzarti di ottenere il massimo per la tua startup, una valutazione troppo alta potrebbe essere considerata discutibile quando si arriva a un VC successivo con cifre che non si basano su parametri sostanziali. Inoltre, evita di sforzarti di massimizzare la tua valutazione nelle prime fasi, poiché potrebbe inibire in modo significativo la tua capacità di aumentare i round più grandi lungo la strada. Esaminate i risultati comparativi, le previsioni finanziarie e ottenete una valutazione esterna all’inizio. (Lewis & Clark Ventures) 4 – Scegli l’investitore giusto La cosa più importante su cui concentrarsi è trovare investitori che siano adatti alla fase dell’azienda: per esempio, un’azienda in fase iniziale dovrebbe concentrarsi sugli investitori in fase iniziale. E se la startup è ancora in modalità “company building mode”, allora concentrati sugli investitori che sono costruttori d’impresa. Si può sempre passare a investitori in fase avanzata man mano che l’azienda matura, ma è difficile tornare a un investitore in fase iniziale dopo aver introdotto un investitore in fase avanzata. (Andresssen Horovitz) 5 – Non cedere più del 25% prima del Serie A Prima del round A, dovresti evitare di fare cose che potrebbero rovinare la raccolta Serie A. Per esempio, se hai ceduto più del 40% circa del totale della tua azienda, inizia a diventare difficile trovare investitori per un Serie A, perché i VC si preoccupano che non ci saranno abbastanza azioni per mantenere motivati i fondatori. (Paul Graham, YCombinator)

Cercare di finanziare la startup con fonti esterne è un’attività il cui impegno è spesso sottovalutato. Che si tratti di stare dietro a premi e grant o che si tratti di trovare business angel e venture capital, si tratta di una strada ‘time consuming’ che rischia di far perdere focus su quello che è lo scopo principale della società (sviluppare il prodotto, cercare il modello di business, vendere, ecc). Questo è uno dei motivi che fanno dire a moltissimi guru delle startup e investitori che prima di tutto è necessario capire se davvero abbiamo bisogno di finanziatori esterni e di quanto capitale. Questo non significa che bisogna andare dagli investitori solo quando si è disperati, anzi: in tali condizioni difficilmente si trova chi mette soldi in un’attività che sta crollando. L’attività di fundraising va programmata, già dalle prime fasi perché è necessario che i founder abbiano sempre il controllo e la forza necessaria per scegliere l’investitore; che siano lungimiranti per cedere le quote in maniera intelligente. Ecco i consigli di alcuni dei più grandi VC al mondo. 1 – Si dovrebbe raccogliere capitale solo quando si è “pronti”, ma determinare quando si è “pronti” è la parte difficile. Non sei mai realmente pronto: c’è sempre un’altra pietra miliare che aumenterà la tua valutazione, non c’è mai abbastanza tempo per prepararti. Ad un certo punto devi solo spingere te stesso là fuori e iniziare. Nel migliore dei casi, comincia a raccogliere capitali quando questi tre criteri sono soddisfatti:: a) Hai una liquidità sufficiente per garantire flessibilità nel processo di raccolta fondi in modo da non essere mai con le spalle al muro così puoi negoziare la leva finanziaria. b) Hai raggiunto le pietre miliari necessarie per ottenere la valutazione che pensi di meritare. c) Sei preparato a fornire un pitch mozzafiato e rispondere in modo efficiente alla due diligence. (Andresssen Horovitz) 2. Per il pitch, segui la regola del 10/20/30 Una presentazione dovrebbe avere 10 diapositive della durata massima di 20 minuti con un font da 30 punti (pt). Presentazioni con 45 diapositive sul solo prodotto, per un incontro che durerà al massimo mezz’ora non hanno senso. Il VC vuole vedere: il team, i dati finanziari, come userai i soldi che ti da, la tua proiezione di crescita per il futuro, la sua exit e aver il tempo per poter fare domande. (Guy Kawasaki) 3. Valutazione realistica fin dall’inizio Le startup spesso sopravvalutano e sottovalutano se stesse. Anche se dovresti sempre sforzarti di ottenere il massimo per la tua startup, una valutazione troppo alta potrebbe essere considerata discutibile quando si arriva a un VC successivo con cifre che non si basano su parametri sostanziali. Inoltre, evita di sforzarti di massimizzare la tua valutazione nelle prime fasi, poiché potrebbe inibire in modo significativo la tua capacità di aumentare i round più grandi lungo la strada. Esaminate i risultati comparativi, le previsioni finanziarie e ottenete una valutazione esterna all’inizio. (Lewis & Clark Ventures) 4 – Scegli l’investitore giusto La cosa più importante su cui concentrarsi è trovare investitori che siano adatti alla fase dell’azienda: per esempio, un’azienda in fase iniziale dovrebbe concentrarsi sugli investitori in fase iniziale. E se la startup è ancora in modalità “company building mode”, allora concentrati sugli investitori che sono costruttori d’impresa. Si può sempre passare a investitori in fase avanzata man mano che l’azienda matura, ma è difficile tornare a un investitore in fase iniziale dopo aver introdotto un investitore in fase avanzata. (Andresssen Horovitz) 5 – Non cedere più del 25% prima del Serie A Prima del round A, dovresti evitare di fare cose che potrebbero rovinare la raccolta Serie A. Per esempio, se hai ceduto più del 40% circa del totale della tua azienda, inizia a diventare difficile trovare investitori per un Serie A, perché i VC si preoccupano che non ci saranno abbastanza azioni per mantenere motivati i fondatori. (Paul Graham, YCombinator)

© RIPRODUZIONE RISERVATA